作为财务人,除了本身的专业知识,你是不是还经常苦恼于老板们各种要求,比如从公司拿钱还不用交税?走借款,走分红......类似这样的问题小编听到的实在太多了。

01、自然人股东撤资涉税问题

自然人股东因为各种原因,从公司撤资拿钱,对于取得的股权转让收入,包括取得违约金、补偿金、赔偿金及其他名目收回的款项等,都算做个人应税收入,按照“财产转让收入”缴纳个税。

计税公式:

应纳个税=(个人取得的股权转让收入、补偿金、赔偿金及其他名目收回的款项合计数-原实际出资额(投入额)-相关税费)*20%

案例:长光公司由三位股东共同出资建立,注册资本共计100万元,A为自然人,出资25万,占股20%,超出的股份占比的5万元计入资本公积,2020年6月份,股东A提出撤资,经过其他两位股东同意,同意其撤资申请,决定公司减资20万元,注册资本变更为80万元(公司减资了),截止至2020年6月30日,资本公积——资本溢价余额还有5万元,盈余公积余额5万元,未分配利润15万元,本年利润5万元。

1. 如果三位股东商议后,决定A可以取得22万元的撤资款(撤资折价),是否需要缴纳个税?

A应纳税所得额=收回的撤资款合计数22万元-原实际出资额25万元=-3万元<0,所以不需要缴纳个税。

长光公司的账务处理:

借:实收资本——A股东 20万元

资本公积——资本溢价 2万元

贷:银行存款 22万元

2. 如果三位股东商议后,决定A可以取得30万元的撤资款,10万元的补偿金,是否需要缴纳个税?

A应纳税所得额=(30+10)-原实际出资额25万元=15万元>0;应交个税=15*20%=3万元

长光公司的账务处理:

借:实收资本——A股东 20万元

资本公积——资本溢价 5万元

盈余公积 5万元

未分配利润 10万元

贷:银行存款 40万元

从上面A股东撤资收回的款项来看,在撤资时是否需要缴纳个税,主要考虑两个数字,一个是撤资收到的合计款,一个是原实际出资额和相关税费,前者大于后者时,就涉及到个税的缴纳了!

02、认缴制下股权转让涉税问题

案例:小明所在的企业,注册资本为300万元,实缴资本为0元,甲股东占股25%,应出资75万元实缴0元,2020年7月将持有的股份以0元转让给了A。2020年6月资产负债表中,所有者权益期末余额为100万元(实收资本为0元,未分配利润为100万元)问:甲股东认缴制下,0元转让是否需要缴纳个税?

分析:需要缴纳!

甲股东这次并没有实际取得转让收入,而当时取得25%的股权时也并未实际出资,所以取得股权的成本为0元。

但在2020年6月时,公司期末净资产为100万元,甲股东享有25%的部分,所对应净资产份额也就是100*25%=25万元,甲股东以0元转让其股份,明显低于其所持有股份对应的净资产份额,且无正当理由,因此,此次转让收入应由主管税务机关,按照净资产核定法核定其转让收入25万元

甲股东本次转让股权,应以核定的转让收入减去取得股权时的原值和合理费用的余额,按照财产转让所得计征个税:

应纳税所得额=100*25%-0=25万元

应交个税=25*20%=5万元

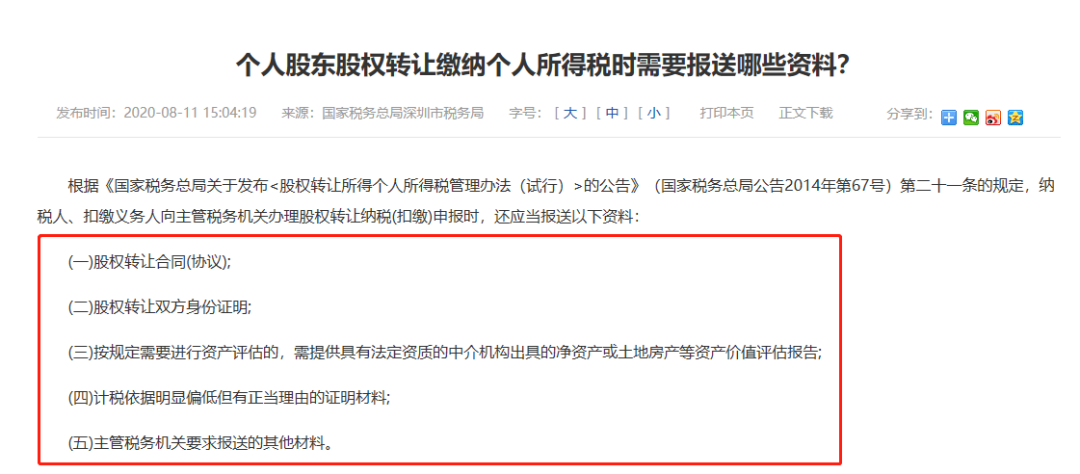

03、股权转让申报个税所需材料

关于个人股东股权转让过程中,涉及到的个税申报,需要哪些资料,国税局公告中做出了相关明确规定:

问:我们公司其中的一个老板撤资了,原来投了多少就撤资了多少,可以用公司公账把撤资款打给他吗?涉及到个税和印花税吗?

答:撤资款应该用公司账户直接转入股东账户;此次老板撤资应纳税所得额为0,不需要缴纳个税,同时撤资并不增加实收资本和资本公积的账簿记载金额,所以也不用缴纳印花税;

问:内部股东之间,平价转让需要缴纳个税吗?印花书是否需要缴纳?

答:平价转让不产生所得,是不需要缴纳个税的,但是按照产权证转移数据缴纳印花税。

如果税务机关在核查过程中发现申报的股权转让收入明显偏低且无正当理由的,主管税务机关核定转让收入,补缴相关税款。