随着国家进一步推行金税三期,这些系统的全面推进,使得以前大部分公司从外部买发票抵成本,抵增值税,抵所得税的做法慢慢无法继续实行。客户为了自己的利益,会强烈要求我们开具发票,而我们自然而然,必须要求我们的供应商开发票给我们。

这样的做法,使得很多企业中以前都不在企业里面流转的业务,不得不回到企业中来,越来越多的利润从企业体外回到了企业体内,带来了企业利润的大幅上升。

目前我们国家对于企业利润的征税方式主要如下:

企业利润征收25%的企业所得税

根据利润扣除所得税后的金额,作为分红收益,收取20%的个人所得税。

举个例子,一个企业实现了一年100万的利润,其应交企业所得税为25万元,剩余的75万需要在分红时缴纳15万个人所得税,所以对于企业的股东而言,从利润到最终的利润分取,一共缴纳了40%的税金。

企业所得税如何合理节税:

对于利润高,所得税多的问题,一般而言,主要有以下两种节税筹划方案:

1 寻找一个企业所得税税率极低的税收洼地,将所有业务转移到新的税收洼地;

2 通过利益或者其他费用输送的方式,将高利润以收入的方式转移到税率洼地设立的新公司中。

节税效果比较:

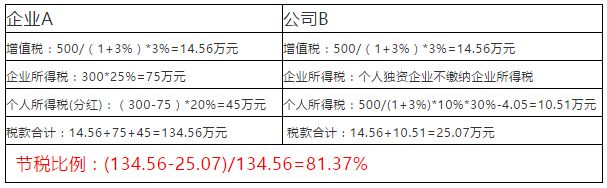

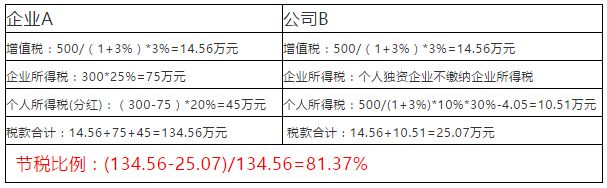

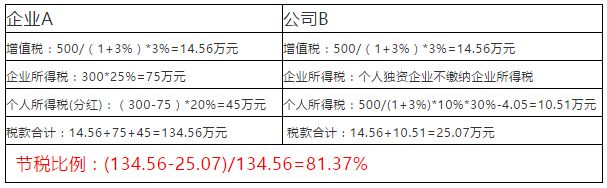

假设企业A为服务业小规模纳税人,可计算的各项运行成本和费用在200万,利润300万。现在使用我们设计规划的方案,成立公司B,并把相同的业务通过公司B来操作,下面来比较两种方式的节税效果:

分析:通过计算得出公司B的综合税率为:25.07/500=5.01%,而企业A的税负则高达:134.56/500=26.91%,公司B相对于A公司节约税款为:134.56-25.07=109.49万元。节税比例高达:109.49/134.56=81.37%。

备注:行业利润率越高节税效果越是明显,如技术类、咨询类及服务类。

关于税收筹划,我们给大家几点建议:

(1)节税必须建立在合理合法的基础之上;

(2)节税方案要在业务发生之前,提前进行合理规划;

(3)允许基于真实业务的基础之上进行业务流程再造,注意:是再造,而不是人为变造、更不是任性编造;

(4)节税与偷税仅仅一步之差,必须充分吃透税收政策背后的要素,否则稍有不慎就会跌进违法的深渊;