最近出了很多的小微企业和个体工商户税收优惠政策,但是很多小伙伴在接下来的申报时就不会算了,今天 我们一起来学习一下:

一、如何计算税额

自2021年1月1日至2022年12月31日,小型微利企业的所得税额按以下方法计算:

情况一:对小型微利企业年应纳税所得额不超过100万元的部分,减按12.5%计入应纳税所得额,按20%的税率缴纳企业所得税,即按照2.5%计算应纳税额。

比如:应纳税税所得为80万元,应纳税税款为80×2.5%=2万元。

情况二:对年应纳税所得额超过100万元但不超过300万元的部分,减按50%计入应纳税所得额,按20%的税率缴纳企业所得税,即超过100万元的部分按照10%计算税额,100万元以内的仍按照2.5%计算应纳税额。

比如:应纳税所得为120万,应纳税额=100×2.5%+(120-100)×10%=4.5万元。

二、怎么填企业所得税季度预缴申报表

在预缴申报时如何填报小微减免额,根据征收方式不同分以下情况:

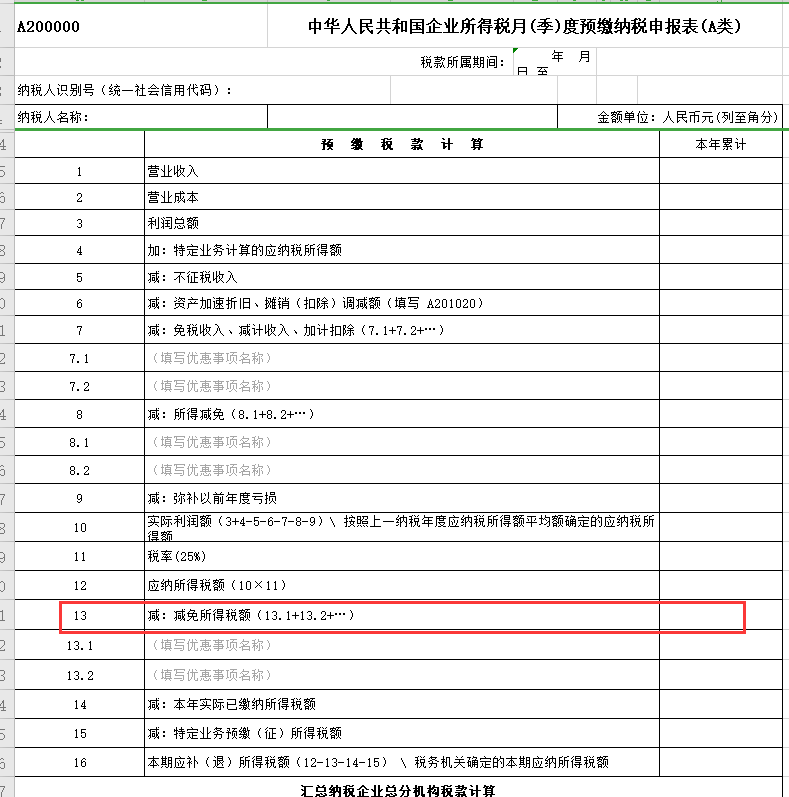

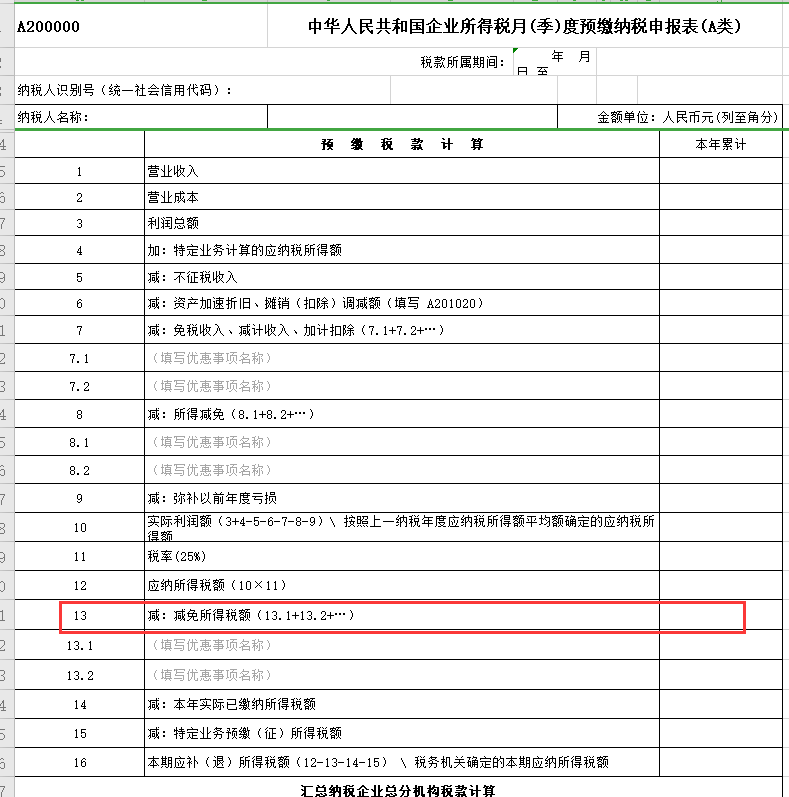

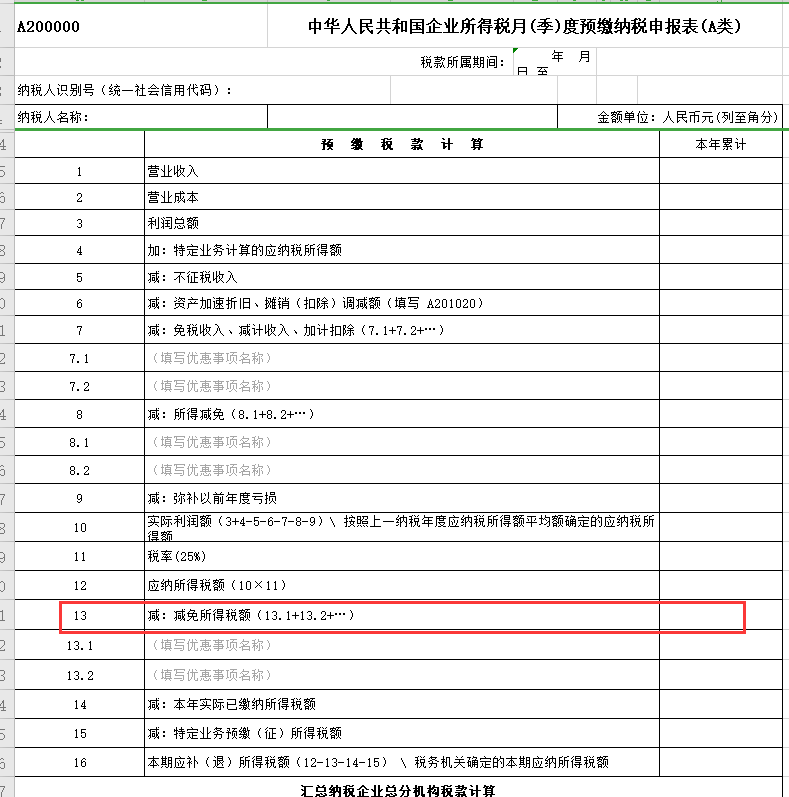

1、查账征收小型微利企业:在第13.1行选择“符合条件的小型微利企业减免企业所得税”事项并参考以下原则填写本年累计金额(您注意申报系统一般会自动生成数据哦),数据也会生成在13行“减免所得税额”栏次。

1. 企税季报A类主表第10行“实际利润额”≤1000000时,第13行“减免所得税额”=第10行×22.5%;

2. 企税季报A类主表第10行“实际利润额”>1000000且≤3000000时,第13行“减免所得税额”=第10行×15%+75000。

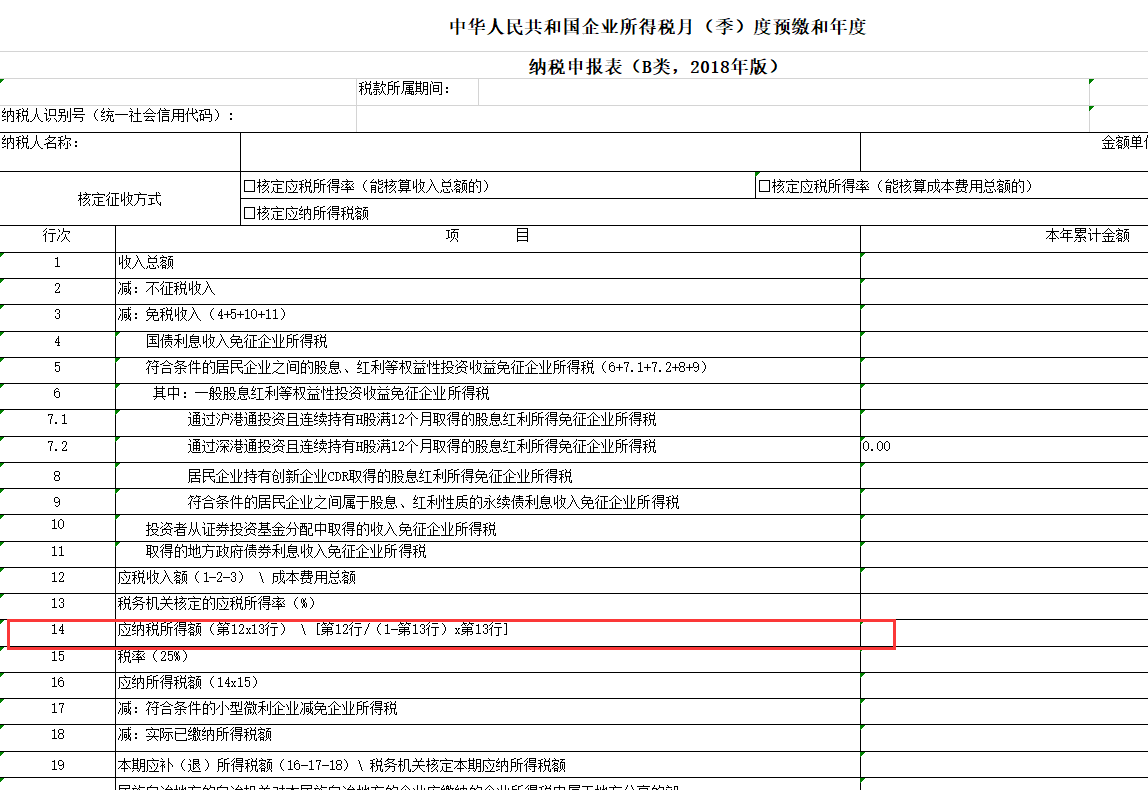

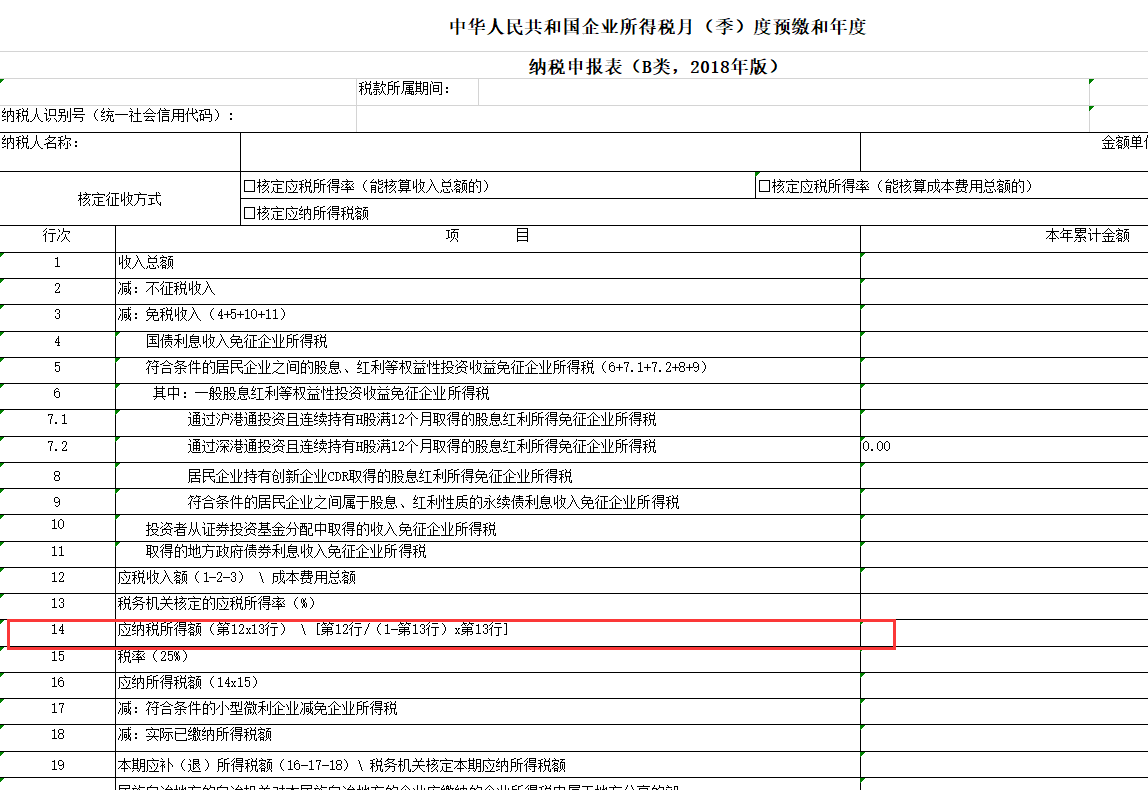

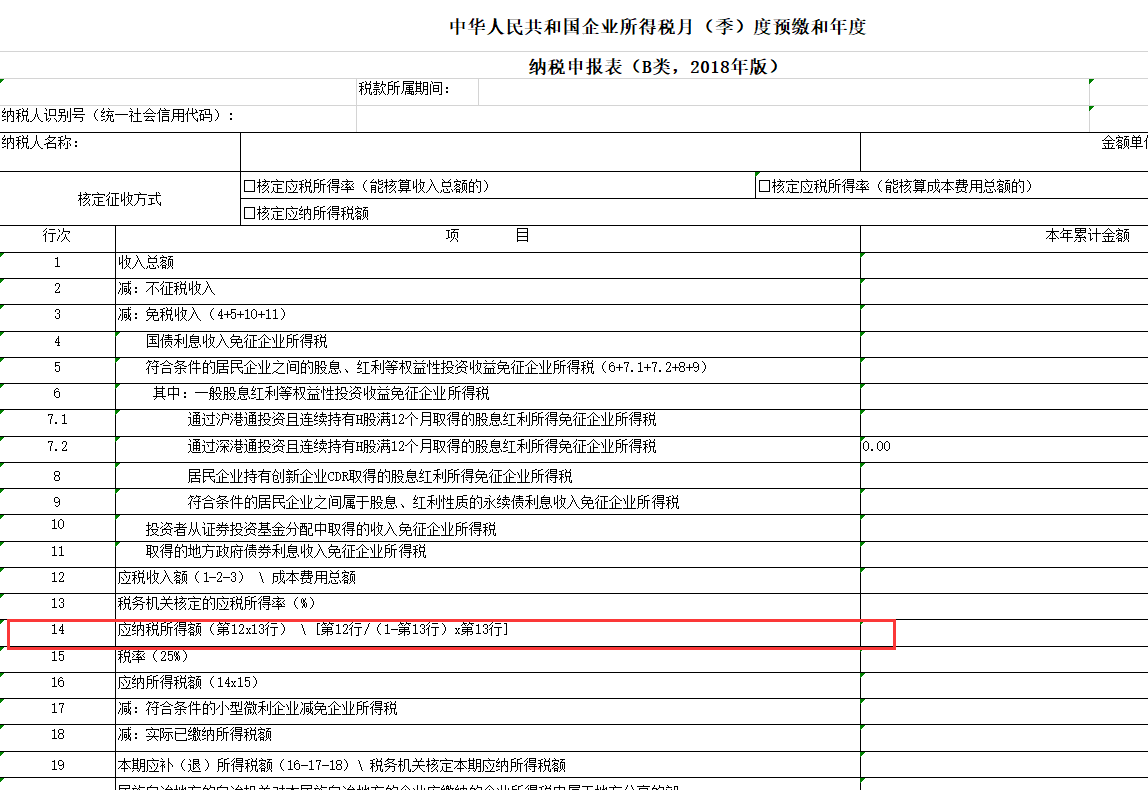

2、定率征收小型微利企业:

1. 企税季报B类主表第14行“应纳税所得额”≤1000000时,第17行“符合条件的小型微利企业减免企业所得税”=第14行×22.5%;

2. 企税季报B类主表14行“应纳税所得额”>1000000且≤3000000时,第17行“符合条件的小型微利企业减免企业所得税”=第14行“应纳税所得额”×15%+75000。

3、定额征收小型微利企业:

直接填报应纳所得税额,无需填报减免税额。